时间:2019-07-14 19:04 栏目:IPO专栏 编辑:投资有道 点击: 3,100 次

江苏天奈科技股份有限公司(以下简称:天奈科技),是一家主要从事纳米级碳材料及相关产品的研发、生产及销售的科创板拟上市公司。据公司在招股书上的说法:目前公司是中国最大的碳纳米管生产企业,在碳纳米管及其相关复合材料领域处于全球领先水平。

可是,经过对天奈科技招股书及问询回复函的深入研究,我们发现天奈科技的盈利能力似乎与上述产能和技术水平的陈述不相符合。

此外,我们还发现2016年天奈科技向第一大供应商迈奇化学的采购金额,与迈奇化学披露的销售金额之间,存在明显差异;2018年度公司的第二大外协供应商成立仅有两个月,不太合理;招股书上会稿的质量令人担忧,亟待改进。

采购数据与供应商披露的销售数据存差异

2016年度,天奈科技向第一大供应商迈奇化学股份有限公司(证券简称:迈奇化学,证券代码:831325.OC)采购NMP原材料的采购金额,与迈奇化学2016年年报披露的销售收入存在明显差异,无法合理解释。

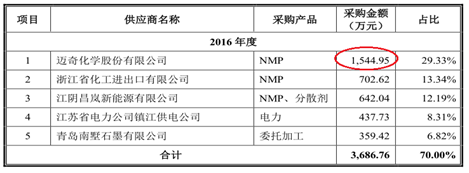

2016年度,迈奇化学名列天奈科技第一大供应商,当期公司向迈奇化学采购了1,544.95万元的NMP,占当期采购总额的29.33%。

数据来源:天奈科技招股书

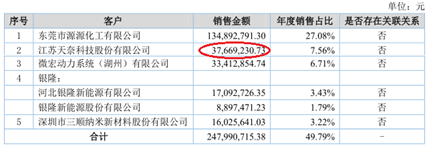

而在迈奇化学的2016年年报上,当期迈奇化学从天奈(镇江)材料科技有限公司(即天奈科技前身,天奈有限)获得的销售收入为1,674.79万元,占当期销售收入之比为4.24%。

数据来源:迈奇化学2016年年报

将迈奇化学的销售收入与天奈科技的采购金额进行比较,则销售收入比采购金额高了8.40%。

这会不会是上述销售收入和采购金额存在含税和不含税的统计口径差异造成的呢?

我们再来看2017年度,迈奇化学的销售收入却与天奈科技的采购金额完全相同,都是3,766.92万元。这说明两家公众公司的购销统计口径其实是一致的,即都含税,或者都不含税。

数据来源:天奈科技招股书、迈奇化学2017年年报

可是,既然两者的统计口径是一致的,那么为什么2016年度的数据却存在8.40%的差异呢?这一年到底是天奈科技的财务数据出错,还是迈奇化学的会计信息失真?我们就无从得知了。有待上市委问询来给出答案。

毛利率水平与行业地位不匹配

在招股书中,天奈科技从市场份额和技术水平等多个方面,强调自身相对同行的领先优势,可是公司在招股书申报稿中的毛利率,却显著低于同行业可比上市公司平均值,与其行业地位明显不匹配。在遭遇交易所相关问询后,天奈科技直接在同行业可比上市公司中,添加毛利率较低的上市公司,拉低了平均水平,才解决了这一问题。

先来看市场份额:据招股书披露,从高工产研锂电研究所得到的统计信息,2017年,天奈科技在出货量和销售额方面在业内堪称一马当先。

2017年度,天奈科技的碳纳米管导电浆料出货量,占国内同行业总出货量之比为31.10%,而其销售额占比则达到了36.90%。在出货量和销售额两方面,分别比第二名深圳市三顺纳米新材料科技股份有限公司(以下简称:三顺纳米)高了10.70和17.90个百分点,优势明显。

再看技术水平:据招股书披露,衡量碳纳米管导电性优劣的两个核心指标分别为长径比(长度和直径比)和碳纯度。换句话说,制备的碳纳米管直径越小、长度越长、纯度越高,则其导电性就越好,相应的制备技术水平也就越高超。

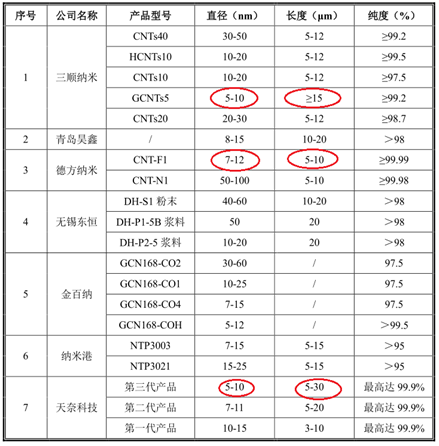

数据来源:天奈科技招股书

将7家同行业企业的碳纳米管产品的技术指标进行比较。除了三顺纳米的GCNTs5和深圳市德方纳米科技股份有限公司(证券简称:德方纳米,证券代码:300769.SZ)的CNT-F1之外,其他产品的技术指标都明显落后于天奈科技的第三代碳纳米管产品。

进一步比较上述三个型号的碳纳米管产品。从直径和长度来看,三顺纳米的GCNTs5与天奈科技的第三代产品差别不大,但是纯度上落后了0.7个百分点,从技术角度来看,差距已经较为明显。而从纯度来看,德方纳米的CNT-F1或许有纯度优势,但是在直径和长度方面,又明显落后于天奈科技的第三代产品。整体而言,在与主要同行的比较中,天奈科技很有可能具有技术领先优势。

可是,在市场份额和技术水平上双双占优的天奈科技,其毛利率水平并不高。

据招股书申报稿披露,2016年和2017年,天奈科技的综合毛利率分别为49.08%和42.11%,而同行业可比上市公司综合毛利率平均值分别为53.36%和43.98%,上述两期内,天奈科技的毛利率比同行业平均水平分别低了4.28和1.87个百分点,与其自称的“行业老大”角色有差距。

这一异常现象也受到了上交所审核机构的重视,从2019年5月7日披露的首轮问询回复函,到2019年5月24日披露的二轮问询回复函,毛利率问题都是上交所审核机构提问的重要对象。

特别是在二轮问询回复的问题18中,上交所直接以“关于毛利率的同行业比较”为标题,指出三顺纳米毛利率略高于天奈科技的情况,并且要求天奈科技对此从产品质量、生产能力、技术先进性、成本费用、市场开拓等方面的优劣势进行详尽的解释。

在长达7页的解释之后,虽然天奈科技给出了详尽的数据,但并未解释毛利率会低于同行的原因。

最终,天奈科技在招股书上会稿中亮出了解决问题的终极手段:原先申报稿中的同行业可比上市公司仅三顺纳米和青岛昊鑫两家,但是上会稿中参与综合毛利率比较的同行业可比上市公司又新增了德方纳米。

据招股书上会稿,2016年和2017年,德方纳米的综合毛利率分别为41.47%和28.35%,全部低于同期三顺纳米、青岛昊鑫,天奈科技。在将德方纳米纳入同行业可比上市公司之后,2016年和2017年度,同行业可比上市公司综合毛利率平均值下降为49.39%和38.77%。比2016年天奈科技的毛利率仅高了0.31个百分点,而与2017年公司的毛利率相比,则低了3.34个百分点。这下天奈科技总算如愿以偿,2017年的毛利率终于能够与其行业地位相匹配了。

但我们发现,德方纳米与天奈科技在业务方面有一定的偏差。

据招股书上会稿披露,与天奈科技、三顺纳米和青岛昊鑫的核心业务为碳纳米管粉体、碳纳米管导电浆料和石墨烯复合导电剂有所不同,德方纳米的主营业务为纳米磷酸铁锂和纳米磷酸铁锰锂,此外还包括部分碳纳米管、碳纳米管导电液业务。

德方纳米是创业板上市公司,据其招股书披露,2018年度,该上市公司纳米磷酸铁锂业务收入为10.13亿元,占当期主营业务之比高达96.14%,而碳纳米管导电液业务收入为3,818.91万元,仅占当期主营业务之比为3.62%。严格来说,德方纳米并不是以碳纳米管导电液作为核心业务的同行业可比上市公司。

天奈科技的毛利率水平到底怎么样?数据是否真实可靠?我们还将持续关注。

海盛新能源成立仅两月就成为主要外协供应商

2018年度,天奈科技新增的外协供应商鸡西市海盛新能源材料有限公司(以下简称:海盛新能源),并迅速成为第二大外协供应商,但我们发现,这是一家刚成立才两个月的公司,非常可疑。

据招股书披露,虽然天奈科技的碳纳米管产品均由公司自己生产,但是如上所述,部分高端产品对纯度的要求比较高,需要以多道提纯的工艺进行生产,由于公司生产场地和资源比较有限,只能集中建设主要生产工序环节,因此部分碳纳米管粗粉的加工,需通过委托外部单位进行纯化,从而形成了公司的外协加工事项。

2016年和2017年,天奈科技的主要外协供应商是三家,分别是鸡西市申太新能源材料有限公司、青岛南墅石墨有限公司(以下简称:南墅石墨)和山东金利特新材料有限责任公司(以下简称:金利特新材)。

但是2018年度,天奈科技的主要外协供应商新增了海盛新能源,当期公司向海盛新能源的外协采购量为47.69吨,占当期总外协采购量376.34吨的12.67%,海盛新能源是当期公司的第二大外协供应商,其外协采购量已经明显高于长期合作的南墅石墨和金利特新材。

数据来源:天奈科技招股书

海盛新能源何德何能后来居上呢?招股书对此并未给出任何解释。可是在海盛新能源的基本情况介绍中,我们却发现了一个新问题。

据招股书披露,海盛新能源设立于2017年10月31日,离2018年仅有两个月时间。而且其主营业务为石墨及碳素制品制造;纳米材料制造等,显然是一家制造业企业。此外,我们查阅了海盛新能源的工商信息,该公司并不存在曾经长期经营相同或者类似业务的公司前身。

这就让人没法理解了,正常情况下,一家新设的制造业企业,要实现产品量产至少需要半年及半年以上的时间;大多数情况下,没有一年的磨合很难实现正常的生产经营。但是天奈科技使一家仅设立了两个月的制造业企业,在此后一年中成为公司的第二大外协供应商,令人费解。

那海盛新能源是否与天奈科技存在关联关系呢?

据招股书披露,海盛新能源的注册地在黑龙江省鸡西市梨树区,由自然人刘贵芳100%持股。从地理位置来看,与位于江苏镇江的天奈科技有2,000公里以上的距离,而天奈科技的前十大股东中除实控人郑涛之外都是法人股东,分别位于江苏、天津、深圳、南昌和境外的香港、开曼群岛,而且郑涛和这些法人股东的控股股东与刘贵芳都似乎没有可以直接分辨的关联关系。

虽然,对于海盛新能源和天奈科技之间是否存在实际的关联关系,我们暂时无从知晓,但是将超过10%的外协加工业务委托给一家远在数千公里外,新设不过两个月的供应商,这一行为可能缺乏商业合理性,需要天奈科技对此作出解释。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]