时间:2015-03-14 15:20 栏目:封面故事 编辑:投资有道 点击: 4,290 次

对于私募的考核,不应该光看其收益率,更要着重考核其回撤率,例如某只私募全年的收入在封闭期间发现为年化收益20%,差强人意,但仔细看每一天的投资经历,甚至于会出现很多天回撤达到50%,这种过山车式的感觉造成投资者严重的恐慌心理,进而影响投资人对该私募的信心。

2月9日,期权正式在上证50ETF上市交易,这一多空皆可随心操作的金融产品,注定将成为众多阳光私募及众多专业投资者的新武器。在几个交易日中,期权走势较好地反映了50ETF现货的当天行情表现。2月10日50ETF大涨1.63%,23只看涨合约集体上涨,平均涨幅为7.49%。24只认沽期权则全线飘绿,平均下跌19.16%。3月主力合约中,认购期权平均上涨13% ,认沽期权平价下跌22%。分不同到期月份的合约看,近月合约最为活跃,3月到期的合约共成交1.06 万张,占全市场成交总量的六成左右。

上海一阳光私募相关负责人认为:“随着去年一波大牛市的到来,很多阳光私募都在借助股指期货做交易,依靠个股获取高额收益基本不可能,虽然期权交易的收益率看似不如加上杠杆的股指期货,但从累计收益角度来看,其未来绝对是一个非常具有潜力的投资方向。尤其是在上证50ETF品种并不丰富的当下,在各大阳光私募中所将出现的新趋势就是,他们可以借助金融衍生品来达到很高的收益,期待2015年阳光私募可能带来的更加精彩的表现。”

记者还了解到,2014年底,国内多家知名私募认购资金暴增,主流资金由房产、固定收益等领域向股市转移的动向,在一些主流私募机构中较为普遍。与以往单边做多大为不同的是,有了股指期货、融资融券、股票期权,A股市场的盈利模式已经发生很大变化,再加上在互联网和移动互联网时代信息的加速传递,A股的波动显著放大,风格轮换也频繁发生。且从数量上来看,目前全国已有超过2000阳光私募机构,所管理产品数量近5000只。对于想要在这个市场继续赚钱得广大投资者来说,如何在本轮牛市中分得红利,随便找个专业的阳光私募就可以吗?

客观流派将后来居上

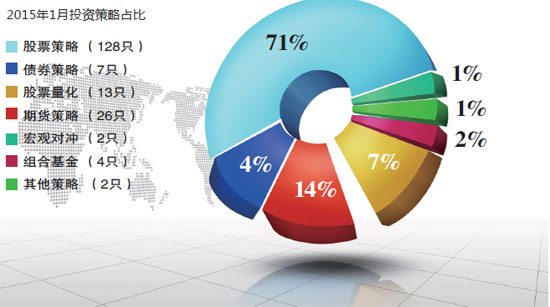

截至2015年1月31日,国内阳光私募行业平均收益2.69%,超越沪深300指数5.50%(同期沪深300指数涨跌幅为-2.81%)。其间股票策略、期货策略、期权策略、套利策略、宏观对冲、债券基金、组合基金以及复合策略等无一不被私募大佬们熟练的玩转在股掌之间。不同的投资策略风险收益不同,投资方法也不同,其中股票策略是目前国内私募行业中最主流的投资策略。该策略的投资盈利主要是通过持有股票来实现的,所持有股票组合的涨跌幅决定了基金的业绩。同时,基金经理的投资风格也是值得关注的要素之一。以股票策略为例,价值投资、成长投资、趋势投资和行业投资是股票策略中主要的四种风格,而这四种风格的典型代表机构有:专注价值投资的重阳投资、景林资产,潜心成长投资的鼎锋资产,坚定趋势投资的展博投资等。

然而当我们细细观察之下,阳光私募正在悄悄的区分为两大流派。“一种叫主观趋势,主要依靠传统的基金经理去操盘,这是一种很老的方式;而越来越多的一部分阳光私募开始走向量化、自动化交易的客观趋势,依托数据分析与逻辑推理,把人来描述的那种思路用程序来表达。”上海板板资产相关负责人告诉记者,“两个流派每年都是各领风骚,目前来看,主观趋势(还包括事件驱动性)往往是领先的,但我认为未来长跑冠军将是客观趋势这一块,这种优势将随着时间慢慢显现出来,投资者要放平心态,现状要一点点的改变,巴菲特能等40年,我们的投资人连20年都等不到吗?”

他认为:“未来自动化占优的地方还表现在收益的稳定性和持续性上,由于个人的主观会有恐惧发生,而计算机是没有恐惧的,目前来看,国内自动化交易已经开始有比较好的趋势了,各自开发的工具越来越强,除了阳光私募甚至一些资金量较大的专业投资者,也已经有很多转化到量化操作中去了。所以我认为,未来个人投资将会越来越少,大趋势则是把钱委托给依托量化操作的阳光私募,未来就是计算机对计算机的较量。”

对此,一家私募基金经理陈锋认为:“无论是专业的投资机构还是个人投资者都同样面对市场的价格波动和风险。投资者不能认为选择了私募机构参与股票投资就没有风险。两者唯一不同的是,机构投资者的专业能力可以帮助投资者抓住和保存大部分收益,回避大部分风险而不是全部。”

完美的收益是没有回撤的

要挑选出优秀的私募机构仍然是一件相当费神的事情。好在市场上已经有大型金融机构在销售私募机构的产品,比如华润、外贸、平安等信托公司,以及招商银行、平安银行等商业银行,这些机构一般都设置了专门的部门和人员研究分析私募机构和产品,具有一定的研究能力能够从参差不齐数量众多的私募机构中挑选出精英。对于普通投资者来说,可以借助这些机构的专业能力,结合自身的偏好从已经筛选出来的精英中优中选优。

但当我们细细观察每只私募基金历年的交易情况时,会发现蝉联冠军的私募其实很少,很多私募的辉煌很难延续到第二个年头,这又是为什么呢?话题无疑又回到了如何选择合适的私募机构上了,对于私募的考核,不应该光看其收益率,更要着重考核其回撤率,例如某只私募全年的收入在封闭期间发现为年化收益20%,差强人意,但仔细看每一天的投资经历,甚至于会出现很多天回撤达到50%,这种过山车式的感觉造成投资者严重的恐慌心理,进而影响投资人对该私募的信心。

上海板板资产相关负责人认为:“完美的收益曲线是没有回撤的,是永远朝上的,虽然斜率很低,收益率却是极其稳固的。不好的私募就像心电图一样,因为在股票类私募中此类问题还不明显,如果是有杠杆的私募就更加危险,只要出现一个朝下的脉冲就可能触发平仓线,这个私募就有可能中途夭折了。也正是如此,采用量化操作策略的私募会显得更具可持续性,几近于零的回撤率要比好大喜功的收益率更有说服力。”

而陈锋表示,选择了合适的私募机构,投资者要做的最后一项工作就是不要过分关注短期波动,耐心是获取长期收益的重要因素。投资人过度频繁地询问净值,反而影响到自己和管理人的心态。急躁是做投资最大的敌人,既然选择了信任,就应该给予必要的时间和空间。除非是股票市场或者管理人出现重大变故继续参与会有重大风险,否则,建议投资者做一个安静的观望者。

人才的到来成市场强心针

随着各项改革快速推进,改革前景进一步明朗,这是本轮蓝筹大牛行情最重要的基础,目前来看没有发生任何改变;其次,2015年货币政策保持宽松是大概率事件,这将为股市带来新的增量资金。特别值得注意的是,大类资产配置调整仍在继续,资金由房地产、固定收益等高位资产向A股这一“价值洼地”转移才刚开始,这一进程不会因为一个突发事件而轻易中止。大量新增资金近期疯狂涌入私募,在某种程度上证明了阳光私募在投资者心中的地位,而随着又一数据的新鲜出炉,这一剂强心针又似乎强上了几分。

2014年全年共有212位基金经理离职,相比2012年的111人和2013年138人,这一数字大幅刷新了离职人物的纪录。根据IFND的数据,截至2015年2月9日,2015年一共有18家基金公司的20位基金经理离职或变更职务。北京一家基金公司的人士坦言:“牛市来临了,基金经理很多都在考虑离职去私募赚钱,只是现在还没有集中爆发。由于时至年尾的考核时点,基金经理也许会等到年终奖落袋为安后再选择离开,估计2015年公募基金将会迎来一波非常明显的公转私浪潮。”

2014年10月王茹远离开宝盈基金,成立私募基金公司,而后王茹远抢发多只私募产品,并创造了一天抢购16亿的成绩。2014年12月,上投摩根基金原投资总监冯刚离职,业界也认为其将成立自己的私募基金公司,冯刚直接管理基金超过8年,穿越牛熊市,累积收益高达415.11%,在所有同期的公募基金经理业绩排名中位列第二,并获得4次金牛基金。另外,南方基金投资总监邱国鹭2014年离职,去向是私募。目前其身份是上海一家私募基金公司的CEO,该公司已在中国证券投资基金业协会注册备案,目前管理产品与投顾的规模在50亿左右。这波牛市的到来再加上新基金法的实施、私募爆发式的增长,可以说是造成众多明星基金经理“奔私”的“罪魁祸首”。刚要瞌睡就有人来送枕头,阳光私募似乎迎来了又一个暖阳天。

文/李启超

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]